- Niedrigzinsen und intransparente Finanzprodukte schrecken Deutsche ab

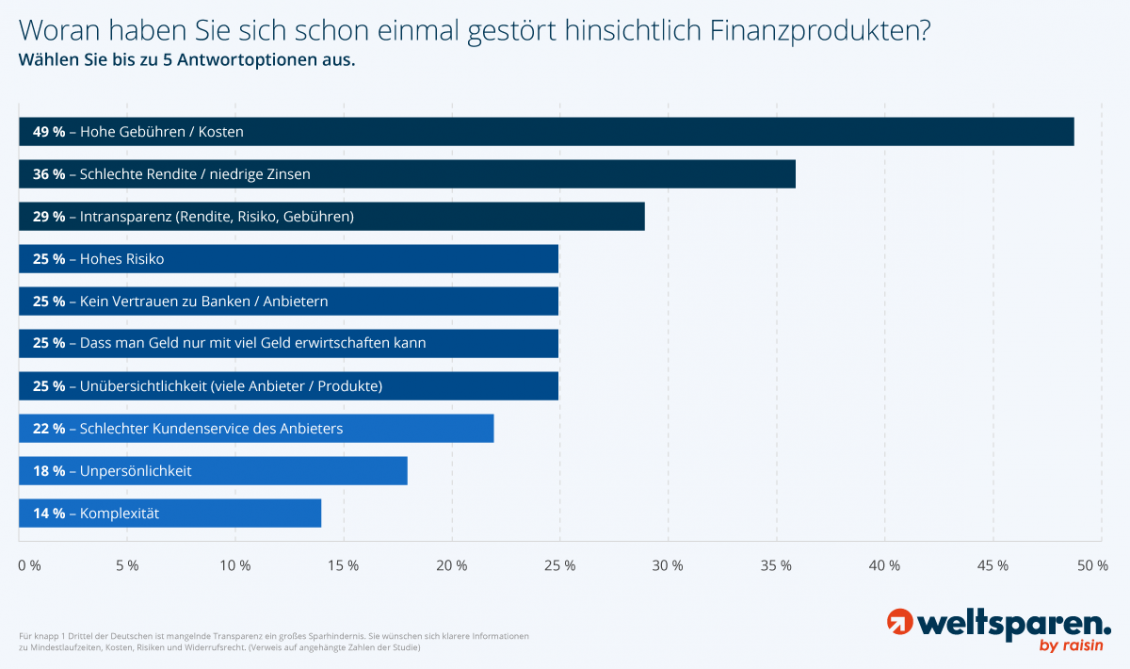

- Das nervt bei Finanzprodukten: hohe Kosten, kaum Zinsen, fehlende Transparenz

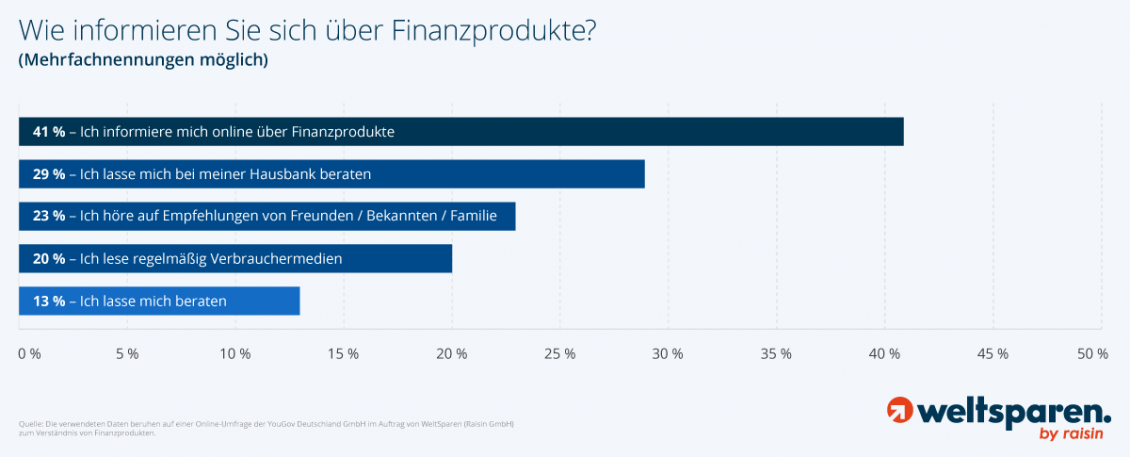

- Internet ist mit Abstand die wichtigste Informationsquelle für Finanzprodukte

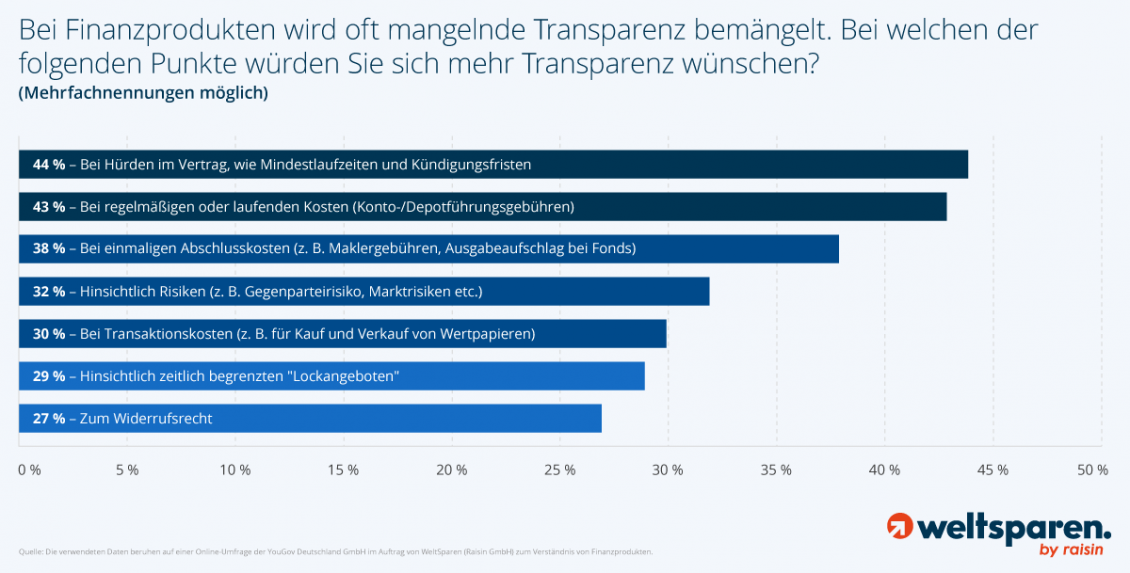

- Mehr Klarheit bei Hürden, Kosten und Risiken gewünscht

Auf Nummer sicher gehen – das trifft für das Anlageverhalten der Deutschen zu. Das Geldvermögen deutscher Haushalte wächst und wächst in neue Rekordhöhen. Der Großteil von rund 2,5 Billionen Euro schlummert laut Bundesbank als Bargeld unter dem Kopfkissen, auf dem Girokonto oder auf dem Sparbuch – risikoarm und meist kaum verzinst.* Bei den aktuellen Niedrigzinsen im Vergleich zu den Inflationsraten wird so täglich Geld vernichtet. Inzwischen erheben einzelne Banken sogar Minuszinsen auf Guthaben von Privatkunden.** Das Geld für einen arbeiten lassen, scheint in Deutschland verpönt. Dabei offenbaren Themen wie Vorsorgelücke, Altersarmut sowie Besteuerung von Kapitalerträgen, wie wichtig es ist, sich mit seinen Finanzen auseinanderzusetzen. Für viele Menschen sind Finanzprodukte intransparent und schwer verständlich. Die Plattform für Geldanlage WeltSparen hat anlässlich des Weltspartags in Zusammenarbeit mit dem Meinungsforschungsinstitut YouGov über 2.000 Deutsche befragt, was sie bei Finanzprodukten abschreckt und was ihnen wichtig ist.

Unsicherheit bei Finanzprodukten: Hohe Kosten und ungewisse Rendite

Fast die Hälfte der Deutschen (49 Prozent) schrecken hohe Kosten und Gebühren bei Finanzprodukten ab. Über ein Drittel (36 Prozent) der Studienteilnehmer sind genervt von niedrigen Zinsen und schlechter Rendite. Drei von zehn Deutschen (29 Prozent) stören sich an fehlender Transparenz bei Finanzprodukten. Jeweils ein Viertel bemängelt das hohe Risiko bei Finanzprodukten, das fehlende Vertrauen in Banken und Anbieter sowie die Unübersichtlichkeit bei den Produkten und Anbietern am Markt, wodurch die Auswahl erschwert wird. 25 Prozent kritisieren, dass nur mit viel Geld Kapitalerträge erzielt werden können. Aber auch ein schlechter Kundenservice (22 Prozent), Unpersönlichkeit (18 Prozent) und die hohe Komplexität von Finanzprodukten (14 Prozent) hemmen beim Sparen und Investieren.

Internet ist mit Abstand die wichtigste Informationsquelle für Finanzprodukte

Doch wie und wo suchen die Menschen nach Informationen zu ihren Finanzen? Ganz klar: Die Mehrheit der Deutschen (41 Prozent) informiert sich vor allem online über Finanzprodukte. Der Familien- und Freundeskreis (23 Prozent) sowie Verbrauchermedien (20 Prozent) spielen ebenfalls eine wichtige Rolle, um sich zu informieren und Empfehlungen einzuholen. Dabei ist jedoch zu beachten, dass diese in der Regel keine tiefgreifenden Einblicke in Vertragsdetails zu einzelnen Finanzprodukten geben können. Eine dedizierte persönliche Beratung beim Bankberater ziehen weniger als ein Drittel (29 Prozent) der Studienteilnehmer in Betracht, beim Vermögensberater nur etwa jeder Zehnte (13 Prozent). Diese Werte überraschen: Schließlich würden rund zwei Drittel (64 Prozent) ihre Hausbank weiterempfehlen, obwohl sie sie offenbar nicht primär zum Informieren über Möglichkeiten zum Sparen und Investieren kontaktieren und stattdessen lieber Rat im Internet suchen.

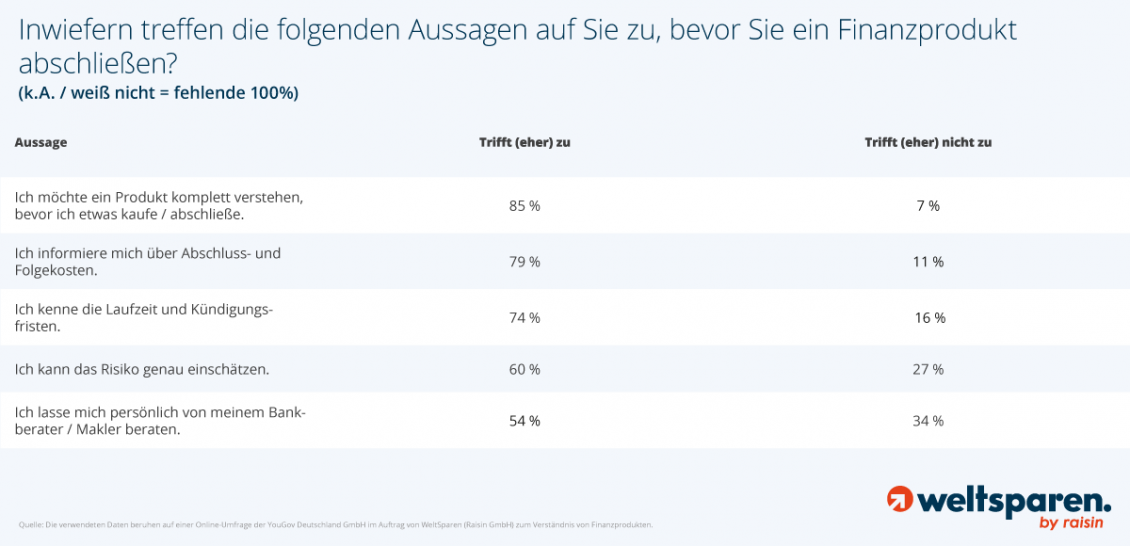

Transparenz ist gefragt! Deutsche wollen Finanzprodukte verstehen

Die Mehrheit (85 Prozent) will vor einem Vertragsabschluss genau wissen und verstehen, welche Details sich hinter dem Finanzprodukt verstecken. Deshalb informieren sich über drei Viertel der Studienteilnehmer über Abschluss- und Folgekosten (79 Prozent) sowie über die Laufzeit und Kündigungsfristen (74 Prozent). Das Risiko der Geldanlage (60 Prozent) als Einflussgröße vor einem Vertragsabschluss genau einschätzen zu können, ist für Männer (64 Prozent) deutlich wichtiger als für Frauen (55 Prozent). Kurz vor Vertragsabschluss spielen der Bankberater oder Makler dann doch wieder eine größere Rolle. So lässt sich über die Hälfte (54 Prozent) vor dem Abschließen eines Vertrags beraten – und zwar 51 Prozent der Männer und 57 Prozent der Frauen.

Mehr Klarheit bei Hürden, Kosten und Risiken gewünscht

Ganz oben auf der Wunschliste für verständlichere Finanzprodukte stehen mehr Transparenz bei Vertragshürden wie Mindestlaufzeiten und Kündigungsfristen (44 Prozent), regelmäßige Kosten wie Konto- und Depotführungsgebühren (43 Prozent) und Hinweise auf einmalige Abschlusskosten (38 Prozent), zu denen beispielsweise Maklergebühren und Ausgabeaufschläge bei Fonds gehören. Gleichzeitig wird eine höhere Transparenz hinsichtlich Risiken (32 Prozent), zu Transaktionskosten (30 Prozent) sowie deutliche Hinweise bei zeitlich begrenzten Lockangeboten (29 Prozent) und zum Widerrufsrecht (27 Prozent) erwartet.

Fazit: Die Deutschen wünschen sich mehr Transparenz, bessere Finanzprodukte und eine attraktivere Verzinsung. Dabei entgeht ihnen eine große Chance auf bessere Renditen, weil sie ihr Vermögen zu konservativ anlegen. Dr. Tamaz Georgadze, Mitgründer und CEO von WeltSparen, über die aktuelle Studie:

“Finanztechnologien ermöglichen heute Schritt für Schritt deutlich kundenfreundlichere Finanzprodukte mit hoher Transparenz, niedrigeren Kosten und attraktiverer Performance als beispielsweise das Sparbuch oder Girokonto. Nun ist die Frage: Werden sich die Deutschen mehr mit den bestehenden Angeboten auseinandersetzen und mehr Vielfalt in ihre Vorsorge bringen, um höhere Renditen zu erzielen?”

* Quellen: Bundesbank: Geldvermögen und Verbindlichkeiten (PDF), Zeit Online: Geldvermögen auf Rekordhoch gestiegen

** Tagesgeldvergleich.net: Negativzinsen und Strafzinsen

Über die Studie

Die verwendeten Daten beruhen auf einer Online-Umfrage der YouGov Deutschland GmbH im Auftrag von WeltSparen, der Raisin GmbH, an der 2.045 Personen zwischen dem 15.07.2019 und 17.07.2019 teilnahmen. Die Ergebnisse wurden gewichtet und sind repräsentativ für die deutsche Bevölkerung ab 18 Jahren.

Über WeltSparen / Raisin

Das Berliner Fintech WeltSparen, ein Vorreiter für Open Banking in Europa, wurde 2012 von Dr. Tamaz Georgadze (CEO), Dr. Frank Freund (CFO) und Michael Stephan (COO) gegründet. WeltSparens Plattformen – international unter der Marke Raisin bekannt – bieten europäischen Sparern grenzüberschreitend einfachen und kostenlosen Zugang zu attraktiven Tages- und Festgeldern aus ganz Europa sowie zu global diversifizierten und kostengünstigen ETF-Portfolios. Mit nur einer Online-Anmeldung können Kunden alle Anlagen abschließen und verwalten. Seit 2013 haben mehr als 210.000 Kunden aus 28+ Ländern Europas Spareinlagen im Wert von über 16,5 Milliarden Euro bei 84 Partnerbanken angelegt. Das Start-up zählt zu den Top 5 Fintechs der renommierten FinTech50-Awards und wird von namhaften europäischen und US-amerikanischen Investoren wie btov Ventures, Goldman Sachs, Index Ventures, Orange Digital Ventures, PayPal Ventures, Ribbit Capital und Thrive Capital unterstützt. Zu Raisin gehören Raisin UK in Manchester, die Service-Bank Raisin Bank und Altersvorsorgespezialist Fairr.

Titel: Photo by Fabian Blank on Unsplash

Andere (EU)

Andere (EU)

Deutschland

Deutschland

Finnland

Finnland

Frankreich

Frankreich

Irland

Irland

Niederlande

Niederlande

Österreich

Österreich

Polen

Polen

Spanien

Spanien

Vereinigte Staaten von Amerika

Vereinigte Staaten von Amerika

Vereinigtes Königreich

Vereinigtes Königreich