Was bedeutet p. a. bei Zinsen?

Erklärung und Bedeutung für Geldanlagen

Startseite > Glossar > p. a. Zinsen

Definition: Die Abkürzung p. a. wird bei Banken genutzt, um den jährlichen Zinssatz auszudrücken. Sie stammt aus dem Lateinischen und bedeutet „per annum", das heißt „pro Jahr".

Nutzung: Zinsen p. a. sind in zahlreichen Finanzprodukten verankert, darunter Sparkonten, Kredite, Tagesgeld und Festgeld. Der p. a. Zinssatz gibt die prozentuale Höhe der jährlichen Zinserträge an, unabhängig von der Anlageklasse.

Laufzeit: Die Laufzeit hat großen Einfluss auf das Endkapital. Wird Geld über mehrere Jahre angelegt und verzinst, können durch Zinseszinsen höhere Zinserträge erzielt werden.

Erklärung: Bedeutung der Abkürzung p. a. bei Zinsen

In der Welt der Finanzen, beispielsweise bei Banken, ist die Abkürzung p. a. bei Zinsen üblich, um die jährliche Verzinsung von Anlagen wie Sparanlagen, Tagesgeld, Festgeld oder Krediten anzugeben. Die Abkürzung p. a. steht für den lateinischen Begriff „per annum“, was übersetzt „pro Jahr“ bedeutet. Der Zinssatz p. a. gibt an, wie viel Prozent Zinsen eine Geldanlage oder ein Kredit über eine Laufzeit von einem Jahr erwirtschaftet oder kostet.

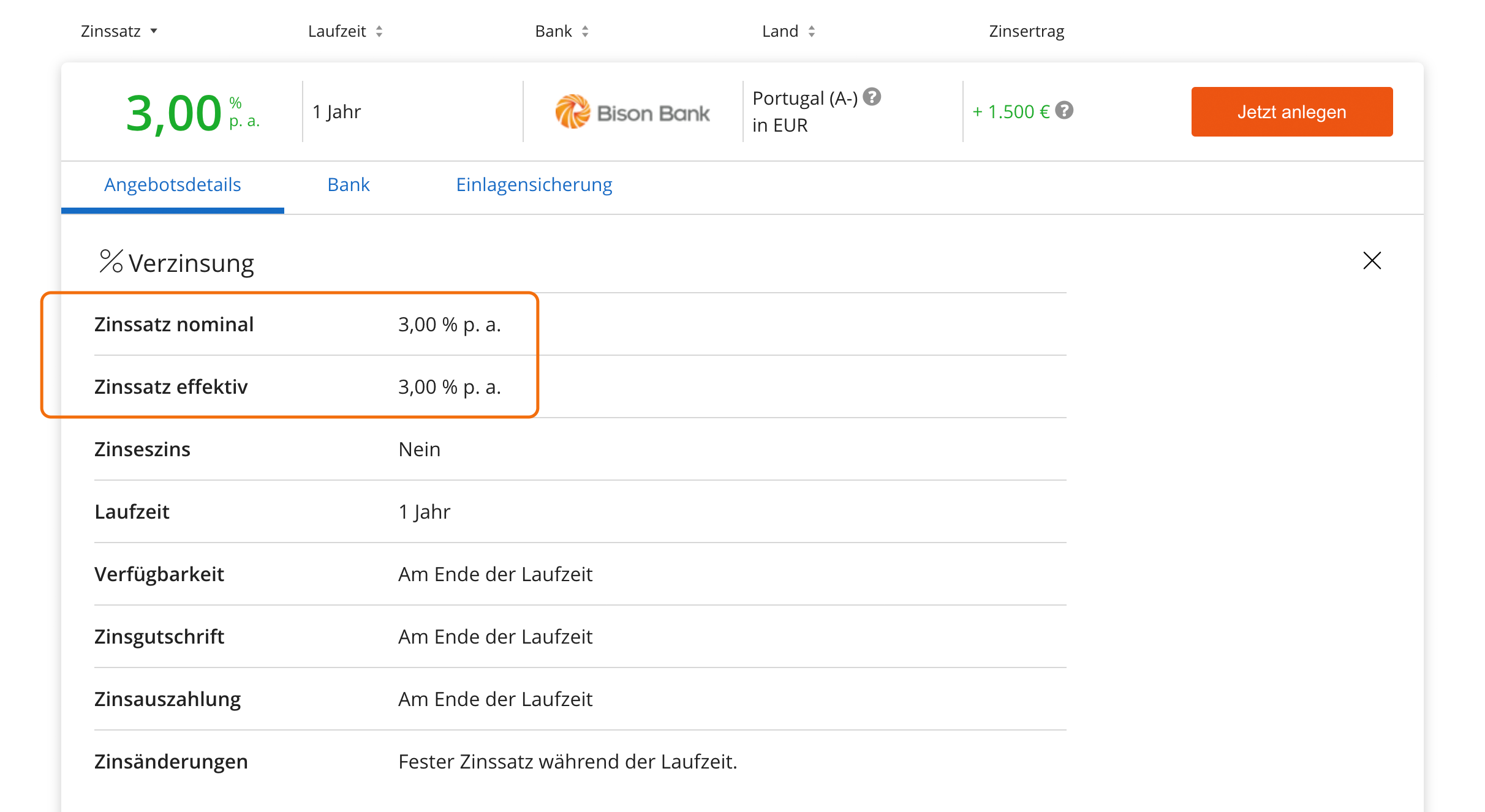

Beispiel für Festgeldzinsen bei der Bison Bank mit 3,00 % p. a. effektiv und nominal für 1 Jahr bei WeltSparen Festgeldvergleich (Stand: 06.01.2025)

Dies ist besonders relevant, da Zinsen oft für verschiedene Laufzeiten berechnet werden können – ein Jahr, mehrere Monate, Quartale oder Tage. Banken verwenden den jährlichen Zinssatz als Standard, da dieser eine klare und einfache Vergleichsbasis bietet. Wenn eine Bank A zum Beispiel einen Zinssatz von 3,50 % p. a. anbietet und eine Bank B lediglich 3,00 %, erzielt das angelegte Geld bei Bank A nach einem Jahr mehr Zinsen als bei Bank B. Zinsen p. a. werden häufig in folgenden Bereichen genutzt:

- Spar- und Girokonten: Hier bestimmt der Zinssatz p. a. den jährlichen Zinsertrag auf Sparkonten wie Tagesgeld oder Festgeld sowie auf ein Girokonto.

- Anleihen: Bei Staatsanleihen, Unternehmensanleihen oder Bundesanleihen steht der Zinssatz p. a. für den festen jährlichen Ertrag, der während der Laufzeit ausgezahlt wird.

- Kredite: Der Zinssatz p. a. gibt Kreditnehmern die jährlichen Kreditkosten an.

- Investitionen: Bei Investitionen, etwa in ETFs, gibt der p. a. Zinssatz die erwartete Rendite an.

Unterschied zwischen nominalem und effektivem Zinssatz pro Jahr bei Tages- und Festgeld

Der Nominalzins, auch Sollzins, ist bei Tagesgeld und Festgeld der vertraglich festgelegte Zinssatz, den Sparer für ihre Einlage erhalten. Dieser Zinssatz gibt an, wie viel Prozent der getätigten Geldeinlage jährlich auf den investierten Betrag gezahlt werden. Dabei werden zusätzliche Kosten oder Gebühren weggelassen. Der Nominalzins ist somit der grundlegende Zinssatz, der für die Berechnung der Zinsen p. a. verwendet wird.

- Beispiel: Ein Festgeldkonto wird mit einem Nominalzins von 3,00 % p. a. angeboten. Investieren Sparer 1.000 €, erhalten Sie für diesen angelegten Betrag jährlich 30 € Zinsen.

Der Effektivzins ist der Zinssatz, der die gesamten Kosten oder Erträge darstellt und Faktoren wie Zinseszinsen oder Gebühren berücksichtigt. Unter solche Gebühren könnten beispielsweise eine Kontoführungsgebühr oder Kosten für die Kontoeröffnung fallen. Bei Festgeld und Tagesgeld kann der Effektivzins je nach Zinseszinseffekten leicht höher sein als der Nominalzins. Anfallende Gebühren würden die Zinsgutschriften reduzieren und den Nominalzins demnach senken.

- Beispiel: Ein Tagesgeldangebot weist einen Nominalzins von 3,00 % p. a. aus. Fallen Gebühren wie eine Kontoführungsgebühr oder Kosten für die Kontoeröffnung an, reduziert sich der tatsächliche jährliche Effektivzins.

WeltSparen erhebt keine zusätzlichen Gebühren. Bei Festgeld ist der Nominalzins gleich dem effektiven Jahreszins, da in der Regel kein Zinseszinseffekt eintritt. Bei Tagesgeld kann der Effektivzins sogar höher ausfallen, wenn unterjährig Zinsen ausgezahlt werden und dadurch Zinseszinsen entstehen.

Gut zu wissen: Nominalzins und Effektivzins sind vor allem bei Krediten gebräuchlich und relevant. Bei Krediten ist der Effektivzins häufig ein deutlich höherer Wert als der Nominalzins. Während der Nominalzins Anlegern die reinen Zinskosten aufzeigt, zeigt der Effektivzins, wie teuer ein Kredit tatsächlich wird, wenn alle zusätzlichen Kosten eingerechnet werden.

Wie lassen sich unterjährige Zinsen berechnen?

Bei Zinsberechnungen für kürzere Zeiträume als ein Jahr, wie Monate oder Quartale, wird der Zinsertrag anteilig berechnet. Angenommen, Anleger legen 5.000 € auf einem Tagesgeldkonto zu einem Zinssatz von 3,50 % p. a. für drei Monate an. Die Zinsen können dann berechnet werden, indem der jährliche Zinssatz auf drei Monate eines Jahres heruntergerechnet wird.

Zinsgutschrift = Geldanlage x Zinssatz p. a. / 100 x (3 / 12)

Somit erhalten Anleger nach drei Monaten eine Zinsgutschrift in Höhe von 43,75 €. Wenn Zinsen mehrmals im Jahr gutgeschrieben werden, können Sparer vom Zinseszinseffekt profitieren. Denn die Zinsen werden ausbezahlt und in der nächsten Zinsperiode mitverzinst. Diese unterjährige Berechnung kann vor allem bei flexiblen Geldanlagen wie Tagesgeld von Vorteil sein, da sich der Zinsertrag durch den Zinseszinseffekt mit längerer Anlagedauer verstärkt.

WeltSparen bietet die Möglichkeit, im europäischen Ausland attraktive Tagesgeldzinsen von bis zu 2,10 % p. a. zu erzielen, denn die Zinsen sind dort meist höher als bei deutschen Hausbanken. Dadurch besteht die Möglichkeit, mit Tagesgeld bei geringem Risiko Zinsen zu erwirtschaften. Tagesgeld kann für Sparer geeignet sein, die jederzeit auf ihr Geld zugreifen möchten. Einzahlungen und Auszahlungen sind jederzeit möglich. Um zeitaufwendige Berechnungen zu vermeiden, können Anleger den WeltSparen Tagesgeldvergleich nutzen. Dort erhalten Sie eine Übersicht über die Zinsen für Spareinlagen bei über 100 Partnerbanken aus Europa. Alle Tagesgeldangebote von WeltSparen unterliegen der EU-weiten Einlagensicherung.

Auch bei Festgeld sind Laufzeiten von unter einem Jahr möglich. WeltSparen bietet Festgeld für 3 Monate, Festgeld für 6 Monate sowie für 9 Monate an. Hier erfolgt die Zinsberechnung dementsprechend ebenfalls anteilig. Im Gegensatz zum Tagesgeld bleibt der Zinssatz beim Festgeld über die gesamte Laufzeit konstant, was Anlegern Planungssicherheit ermöglicht. Festgeldkonten bieten in der Regel höhere Zinssätze als Tagesgeldkonten, da der Anlagebetrag während der Laufzeit gebunden bleibt. Auch Festgeld unterliegt der EU-weiten Einlagensicherung, wodurch es für sicherheitsorientierte Sparer eine attraktive Möglichkeit zum Aufbau von Vermögen darstellt.

Vertiefen Sie Ihr Finanzwissen mit zusätzlichen Themen

Seitenübersicht

Erklärung: Bedeutung der Abkürzung p. a. bei Zinsen

Unterschied zwischen nominalem und effektivem Zinssatz pro Jahr bei Tages- und Festgeld

Wie lassen sich unterjährige Zinsen berechnen?

Seitenübersicht

Erklärung: Bedeutung der Abkürzung p. a. bei Zinsen

Unterschied zwischen nominalem und effektivem Zinssatz pro Jahr bei Tages- und Festgeld

Wie lassen sich unterjährige Zinsen berechnen?