Zinsentwicklung: Der Zinsradar von WeltSparen (04/2025)

Aktuelle Sparzinsen, Kreditzinsen und Bauzinsen

Geldpolitik: Den größten Einfluss auf die Zinsentwicklung von Sparzinsen und Kreditzinsen hat die Geldpolitik der Europäischen Zentralbank (EZB). Die Bauzinsen hingegen orientieren sich am Anleihenmarkt.

Aktuelle Zinsen: Die Sparzinsen, Kreditzinsen und Bauzinsen sind weiterhin auf einem hohen Niveau, trotz der Zinssenkungen durch die EZB seit fünf Jahren.

Zinsprognose: Ob die Zinsen in Zukunft weiter fallen oder wieder steigen, lässt sich nicht vorhersagen. Eine Prognose zur Zinsentwicklung von Zinsanalysten lässt vermuten, dass die derzeitige Inflation zum weiteren Sinken des Zinsniveaus führen könnte.

Die aktuelle Zinsentwicklung auf einen Blick

Zuletzt aktualisiert: 01.04.2025

Durch einen Zinsvergleich können Sparer einen Überblick über die aktuelle Zinsentwicklung in Deutschland und Europa verschaffen. Dabei wird die Zinsentwicklung von Sparzinsen, Kreditzinsen und Bauzinsen betrachtet.

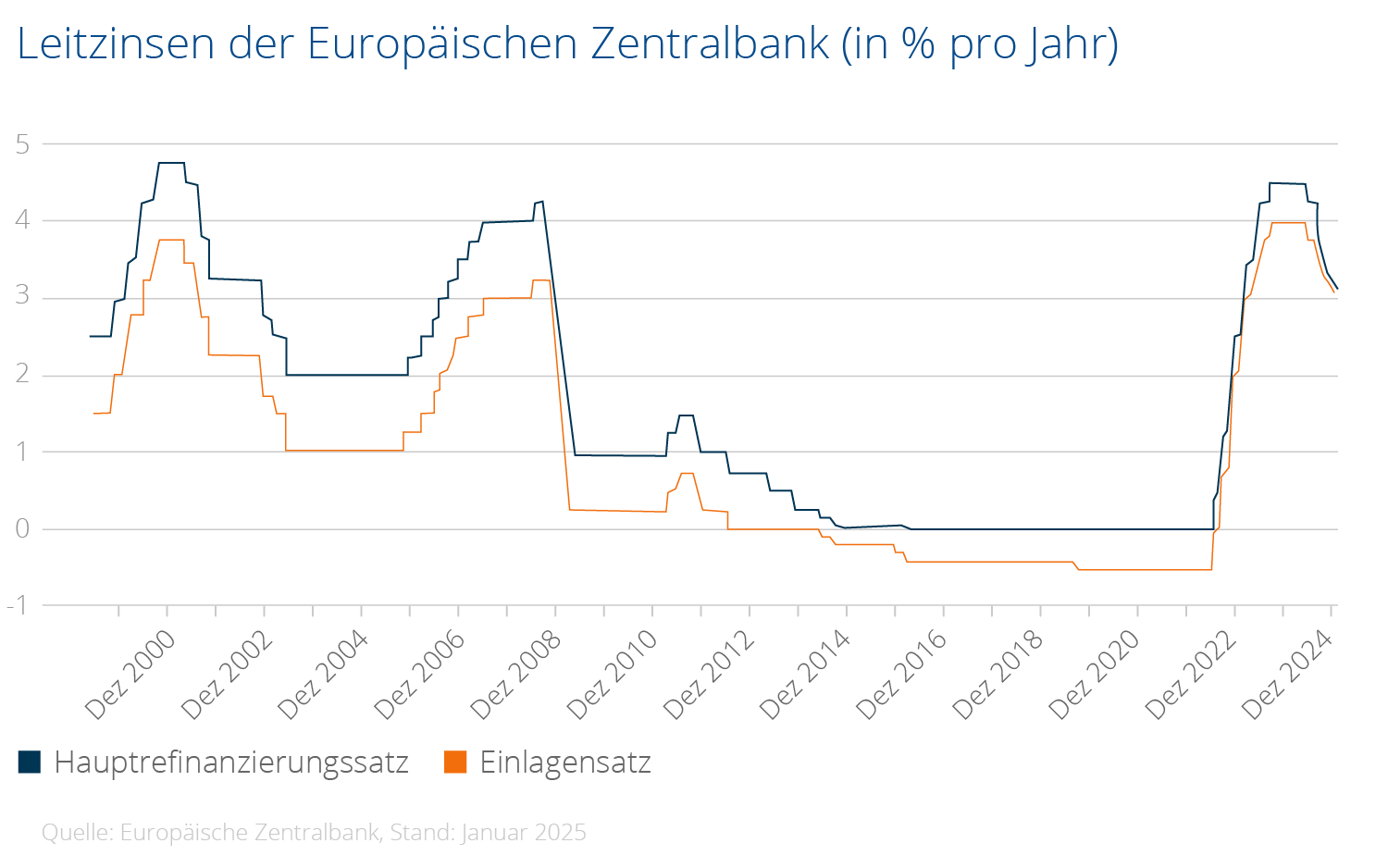

Mitte 2022 läutete die Europäische Zentralbank (EZB) aufgrund der hohen Inflation, die als Folge der Coronapandemie und der steigenden Energie- und Rohstoffpreise auftrat, die Zinswende ein. Die EZB erhöhte die Leitzinsen Schritt für Schritt, bis sie im September 2023 ihren Höchststand von 4,50 % erreichten. Im Juni 2024 wurde dann jedoch eine Senkung der Zinsen um 0,25 Prozentpunkte bekanntgegeben. Weitere Zinssenkungen folgten. Galt bisher der Hauptrefinanzierungszins als entscheidender Zinssatz, rückt aktuell der Zinssatz für Einlagefazilität in den Vordergrund. Laut Angaben der EZB ist dieser Richtungsweisend für ihren geldpolitischen Kurs. Die aktuellen Zinssätze der EZB lauten (Stand: 03.2025):

- Einlagefazilität: 2,50 %

- Hauptrefinanzierungssatz: 2,65 %

- Zinssatz für die Spitzenrefinanzierungsfazilität: 2,90 %

Sparer profitieren dadurch von steigenden Zinsen für Spareinlagen wie Tagesgeld und Festgeld. Seit der letzten Zinserhöhung der Leitzinsen hat sich das aktuelle Zinsniveau kaum verändert. Die Festgeldzinsen liegen je nach Laufzeit aktuell bei bis zu 3,40 % p. a. und die Zinsen für Tagesgeld bei rund 2,45 % p. a. Die steigenden Zinsen haben allerdings auch zu einem Anstieg der Kreditzinsen und der Bauzinsen geführt. Die Kreditzinsen erreichten im November 2023 mit durchschnittlich 8,48 % den Gipfel. Seitdem ist ein Abwärtstrend zu erkennen. Im Februar 2025 liegen die durchschnittlichen Kreditzinsen bei 7,39 %, im günstigen Marktsegment bei 5,97 %.

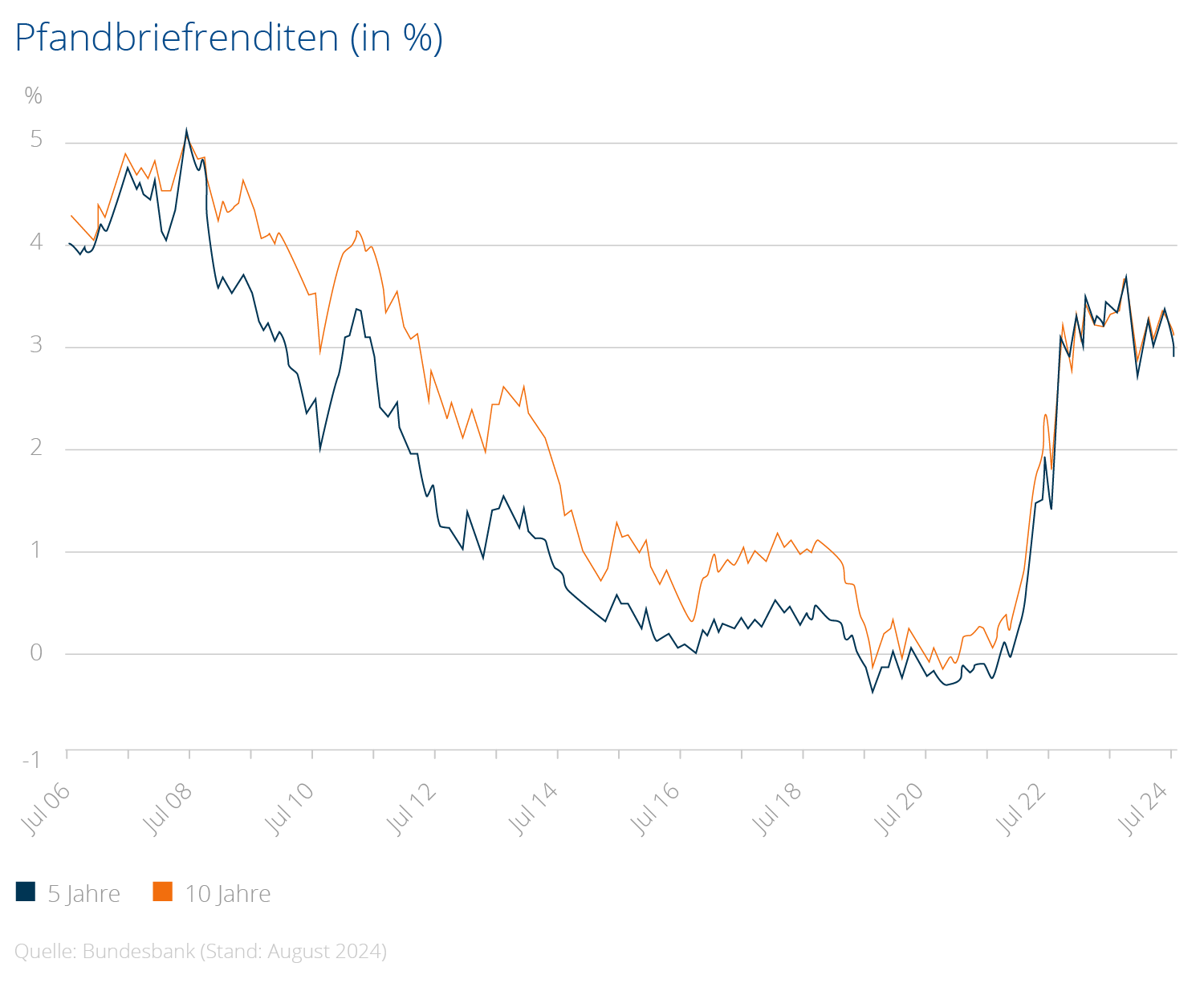

Die Bauzinsen orientieren sich zwar hauptsächlich am Anleihenmarkt und weniger an den Leitzinsen der EZB, die Zinssätze für Anleihen sind allerdings aufgrund der Leitzinserhöhungen ebenfalls gestiegen. Bis zur letzten Zinserhöhung durch die EZB erhöhten sich auch die Bauzinsen. Seitdem die Leitzinsen auf einem hohen Niveau bleiben, sind die Bauzinsen wieder leicht gesunken. Aktuell bewegen sie sich zwischen 3,12 % und 3,72 %, je nach Länge der Sollzinsbindung (Stand: 04.2025).

Was ist Zinsentwicklung und wie funktioniert sie?

Die Zinsentwicklung für Sparprodukte ist stark vom zentralen Leitzins der EZB (Hauptrefinanzierungszins) abhängig. Die Leitzinsen beschreiben die Zinssätze, zu denen Banken kurzfristig ein Darlehen bei der EZB aufnehmen oder Geld anlegen können. Die Habenzinsen hingegen sind die Zinsen, welche die Banken ihren Anlegern für Spareinlagen zahlen, zum Beispiel Tagesgeldzinsen und Festgeldzinsen. Würden Leitzinsen und aktuelle Habenzinsen weit auseinanderliegen, wären Spareinlagen als weitere Möglichkeit der Finanzierung für Banken zu teuer. Daher gleichen sie die Habenzinsen stets an das aktuelle Zinsniveau der EZB an.

Im gesamten Jahr 2024 zeigte der Zinsverlauf im EU-Ausland deutlich höhere Zinssätze als in Deutschland. Denn neben Geld- und Zinspolitik sind auch andere Einflussfaktoren für die Zinsentwicklung verantwortlich, wie beispielsweise die wirtschaftliche Lage des Landes oder das Spar- und Anlageverhalten. Daher kann es sinnvoll sein, aufgrund der Zinsentwicklung ins EU-Ausland zu schauen und dort zum Beispiel ein Tagesgeldkonto zu eröffnen, um von den höheren Tagesgeldzinsen zu profitieren.

Denn die Zinsentwicklung wirkt sich unterschiedlich auf die verschiedenen Möglichkeiten der Geldanlage aus. Tagesgeld wird vom Zinsverlauf stärker beeinflusst als Festgeld. Das liegt daran, dass der Zinssatz bei einem Festgeldkonto für die gesamte Laufzeit festgelegt wird und nicht veränderbar ist. Ein Tagesgeldkonto hingegen ist unbefristet und wird variabel verzinst. Das bedeutet, die Zinsen passen sich an die aktuellen Marktzinsen an.

Für die Entwicklung der Bauzinsen sind die Leitzinsen der EZB weniger relevant, denn diese beeinflussen hauptsächlich die kurzfristigen Kreditzinsen und Sparzinsen. Ausschlaggebender für die Entwicklung langfristiger Zinsen wie Bauzinsen sind die Anleihenmärkte. Denn die Bank, die das Angebot für eine Baufinanzierung macht, vergibt den Kredit über eine lange Zeit und ist dafür auf eine langfristige Kalkulation angewiesen. Der Zinssatz der Baufinanzierung wird über einen bestimmten Zeitraum, beispielsweise über 15 Jahre, zugesichert. Um eine realistische Abschätzung abgeben zu können, wie sich die Zinsen in diesem Zeitraum entwickeln werden, schaut die Bank auf den Anleihenmarkt, insbesondere auf langfristige Bundesanleihen und Pfandbriefe. Denn sie leiht sich das Geld, das sie Bauherrinnen und Bauherren als Kredit vergibt, beispielsweise über Pfandbriefe.

Welche Geldanlage kann sich bei der aktuellen Zinsentwicklung lohnen?

Der Zinsverlauf im Jahr 2023 hat Spareinlagen bei der Bank für Sparer wieder attraktiver gemacht. Die Zinssätze für Tagesgeld und Festgeld sind kontinuierlich gestiegen und bis Mitte 2024 auf einem Niveau geblieben. Auf Girokonten und Sparbücher hatte die Zinswende wenig Einfluss, das Zinsniveau dieser klassischen Sparkonten ist weiterhin niedrig. Dadurch kann es sich lohnen, Erspartes auf einem Festgeld- oder Tagesgeldkonto anzulegen.

Tagesgeld und Festgeld sind moderne, verzinste Sparkonten bei einer Bank. Das Guthaben auf einem Tagesgeldkonto steht täglich in voller Höhe zur Verfügung. Auf einem Festgeldkonto wird das Geld für eine bestimmte Laufzeit fest angelegt und steht erst am Ende der Laufzeit wieder zur Verfügung. Die Laufzeit kann zwischen wenigen Monaten und mehreren Jahren gewählt werden. Eine vorzeitige Kündigung ist in der Regel nicht möglich. Diese geringere Flexibilität wird durch höhere Zinsen ausgeglichen. Deshalb sind Festgeldzinsen in der Regel höher als Tagesgeldzinsen.

Dass die Zinsen für Festgeld über die gesamte Laufzeit unveränderbar sind, kann sich zu Zeiten von fallenden Zinsen als Vorteil erweisen. Bei steigendem Zinsniveau kann sich ein Tagesgeldkonto eher eignen, um von höheren Zinsen zu profitieren. Welche Geldanlage für Sparer bei der aktuellen Zinsentwicklung die richtige ist, ist eine individuelle Entscheidung. Es kann sich anbieten, mindestens drei Monatsgehälter als finanziellen Puffer, den sogenannten Notgroschen, auf einem Tagesgeldkonto zu sparen. Geld, das für längere Zeit nicht benötigt wird, kann auf einem Festgeldkonto zu attraktiven Zinsen angelegt werden.

Bleiben Sie stets auf dem Laufenden mit unserem Newsletter!

Melden Sie sich für unseren kostenlosen Newsletter an und bleiben Sie bestens informiert! Erhalten Sie regelmäßig exklusive Angebote und wertvolle Finanznews, die Ihnen helfen, Ihr Geld noch erfolgreicher zu sparen und zu investieren.

Das erwartet Sie:

- Exklusive-Zinsangebote: Entdecken Sie attraktive Zinsen aus Europa.

- Renditeorientierte Kapitalmarktanlage: Profitieren Sie von Expertenwissen mit der auf ETFs basierten Vermögensverwaltung.

- Aktuelle Finanznews: Seien Sie immer einen Schritt voraus mit den neuesten Markttrends.

Starten Sie jetzt und machen Sie mehr aus Ihrem Geld!

Zinsprognose: Wie werden sich die Zinsen 2025 entwickeln?

Der zukünftige Zinsverlauf ist stark von der Zinspolitik der EZB abhängig. Denn die Zinsgebung der Banken und Finanzinstitute orientiert sich am Einlagenzins der Zentralbank. Zinsanalysten gehen für das Jahr 2025 davon aus, dass es zu weiteren Senkungen der Leitzinsen kommen kann, was sich ebenfalls auf die Angebote für Tages- und Festgelder auswirkt. Für Verbraucher könnte dies gleichzeitig bedeuten, dass die Inflationsraten sinken.

Eine genaue Zinsprognose, wie es in den nächsten Monaten weitergeht, ist beschränkt möglich. Dies hat verschiedene Gründe:

- Es lässt sich kaum vorhersehbar, wie sich die Inflationsrate und die Verbraucherpreise entwickeln.

- Das Jahr 2025 wird von diversen wirtschaftlichen Unsicherheiten geprägt sein, wie den Folgen der Wiederwahl Donald Trumps, der Kriege in der Ukraine und im Nahen Osten oder der Regierungskrisen in Deutschland und Frankreich

Da das allgemeine Inflationsziel von 2,00 % mit derzeitigen 2,20 % fast erreicht ist (Stand: 04.2025), könnten weitere Zinssenkungen folgen, um die Wirtschaft anzukurbeln. Um unabhängiger von der Zinsentwicklung zu investieren, können Anleger über WeltSparen in ETFs investieren. ETFs (Exchange Traded Funds) sind börsengehandelte Investmentfonds, mit denen Anleger gebündelt in mehrere Wertpapiere, wie Aktien und Anleihen, und andere Vermögenswerte investieren und von Renditen am Kapitalmarkt profitieren können.

Risikohinweis: Jede Anlage am Kapitalmarkt ist mit Chancen und Risiken behaftet. Der Kurs der Anlagen kann steigen oder fallen. Im äußersten Fall kann es zu einem vollständigen Verlust des angelegten Betrages kommen. Alle ausführlichen Informationen können Sie unter Risikohinweise nachlesen.

Seitenübersicht

Die aktuelle Zinsentwicklung auf einen Blick

Was ist Zinsentwicklung und wie funktioniert sie?

Welche Geldanlage kann sich bei der aktuellen Zinsentwicklung lohnen?

Seitenübersicht

Die aktuelle Zinsentwicklung auf einen Blick

Was ist Zinsentwicklung und wie funktioniert sie?

Welche Geldanlage kann sich bei der aktuellen Zinsentwicklung lohnen?